- Le rendement locatif ou taux de distribution

Il s'agit des revenus que distribue la SCPI à chacun de ses associés et que l'on exprime en pourcentage de la valeur d'achat des parts. Le rendement locatif correspond aux loyers nets de charges et de frais de gestion qui est généralement distribué tous les trimestres.

Depuis 2012 cette notion est harmonisé, on parle désormais de DVM ou TDVM (Taux de Distribution sur Valeur de Marché) - L'évolution de la valeur de la part

La valeur des parts de SCPI évolue dans le temps en fonction des conditions du marché immobilier et du marché des parts de SCPI. Cette évolution de la valeur de la part fait historiquement apparaitre à long terme des revenus de plus-value.

Depuis 2012 cette notion est harmonisé, on parle désormais de VPM.

La combinaison de ces deux critères nous donne la performance globale, ou rentabilité.

Le rendement locatif des SCPI est peu volatil

Les SCPI investissent généralement sur de l'immobilier « prime », c'est à dire des immeubles situés dans des zones à forte demande locative (Paris et sa périphérie ou en centre-ville de grande métropole régionale). Cette politique d'investissement axée sur la qualité du patrimoine permet d'assurer un rendement locatif peu volatil :

Performance globale des SCPI comparée à d'autres placements

Une vision comparée des SCPI et des autres classes d'actifs permet de situer plus globalement la place des SCPI dans l'univers des placements financiers. Il en ressort que les SCPI affichent un couple risque-rentabilité très satisfaisant sur les 5 à 30 dernières années :

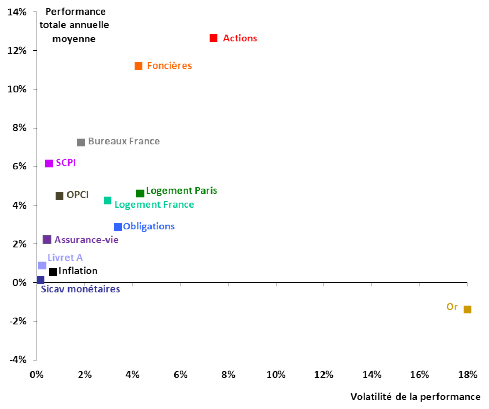

Performance comparée des SCPI sur 5 ans

Couple risque/rentabilité 5 ans, 2012-2017 - Source IEIF

Même si une période de 5 ans est relativement courte pour juger de la pertinence d'un placement immobilier, ce graphique permet de mettre en lumière le fait que les SCPI se trouvent être un des meilleurs placement sur les 5 dernières années et ce malgré la baisse des taux de distribution (TDVM). En effet la performance globale des SCPI a également été tirée par des augmentations de prix de part, créant ainsi de la plus-value pour les investisseurs en parts de SCPI.

On notera également le très faible niveau de volatilité pour les SCPI, ce qui exprime un niveau de risque très faible.

Enfin sur 5 ans on remarque que les SCPI affichent de meilleures performances que les logements, et même que les logement parisiens qui est historiquement le segment le plus rentable dans le résidentiel.

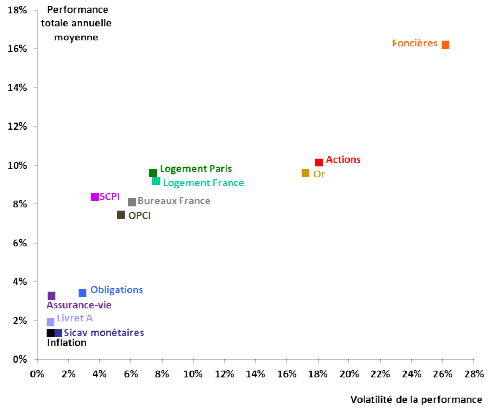

Performance comparée des SCPI sur 15 ans

Couple risque/rentabilité 15 ans, 2002-2017 - Source : IEIF

Sur 15 ans la performance des SCPI se détachent nettement des divers placements bancaires (Livrets) et assurance-vie en tête.

Les SCPI affichent plus de 8% de performance par an tout en ayant un niveau de risque très proche des obligations. Un excellent couple rendement/risque !

Sur 15 ans, ce graphique montre que les SCPI sont les moins risquées de tout les actifs "rentables". Les actions ou les Foncières cotés offrent une meilleure rentabilité mais avec un niveau de risque jusqu'à 6 fois supérieur ! (volatilité de 4% pour les SCPI vs 18% pour les actions et 27% pour les foncières cotées !)

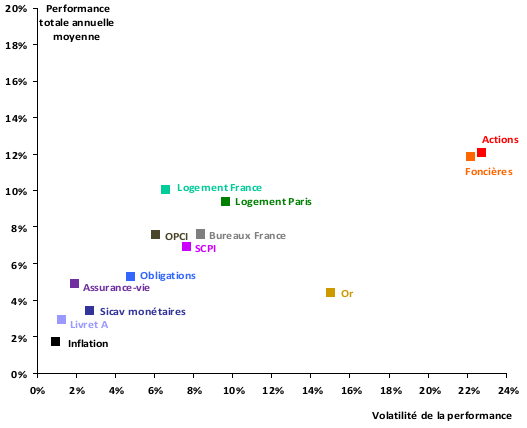

Performance comparée des SCPI sur 30 ans

Couple risque/rentabilité 30 ans, 1987-2017 - Source : IEIF

Ce graphique sur 30 ans est intéressant dans la mesure ou il intègre la dernière grande crise immobilière des années 1990. On peut constater que même en intégrant cette période défavorable les SCPI ont rapporté près de 7% par an, toujours avec un niveau de risque bien inférieur à la plupart des placements.

La conclusion que nous donne ces différents graphiques est que les SCPI sont un investissement qui n'est pas sans risque mais qui offre tout de même une rentabilité globale très intéressante. Dans l'univers des placements actuels les SCPI se trouvent donc être un excellent compromis entre risque et rentabilité.

A noter que la faible volatilité affichée par les SCPI s'explique en grande partie par le fait que ce ne soient pas des placements cotés sur les marchés financiers. Comme beaucoup d'investisseurs ont pu le constater, les actions ou les foncières peuvent être de très bons placements à long terme, mais la rentabilité de l'investissement est très fortement dépendante du timing d'entrée et de sortie du marché... et comme souvent ce sont les particuliers qui accusent le plus de pertes sur les marchés financiers comparé aux professionnel de l'investissement.